Chuyên gia phân tích: Một tín hiệu cho thấy thời kỳ “gom hàng” cổ phiếu đang quay trở lại

Sau giai đoạn lình xình kéo dài, VN-Index đang dần hồi phục trở lại. Dù vậy, sự cải thiện của chỉ số vẫn chưa đủ để xóa đi tâm lý thận trọng, nhiều nhà đầu tư băn khoăn liệu đây đã là thời điểm thích hợp để quay lại chiến lược tích sản cổ phiếu, hay thị trường vẫn cần thêm thời gian để xác lập một chu kỳ bền vững hơn.

Theo phân tích của ông Huỳnh Hoàng Phương - Chuyên gia tài chính chứng khoán, thị trường đã có thời gian dài vận động trong trạng thái giằng co, nhìn từ góc độ cấu trúc thị trường và phân bổ định giá, nhiều tín hiệu cho thấy chu kỳ tích sản cổ phiếu thuận lợi đang từng bước quay trở lại, dù chưa thể coi là giai đoạn “vàng” khi định giá toàn thị trường chiết khấu sâu.

Theo chuyên gia, các chỉ số chứng khoán Việt Nam hiện chịu ảnh hưởng rất lớn từ ngành tài chính, đặc biệt là ngân hàng, và bất động sản, đặc biệt là nhóm Vingroup. Do đó, biến động trung và dài hạn của VN-Index chủ yếu phản ánh chu kỳ của một số nhóm ngành lớn, vốn nhạy cảm với chu kỳ kinh tế và định hướng chính sách. Điều này không đồng nghĩa với việc danh mục tích sản có thể né hoàn toàn chu kỳ chung của thị trường. Tuy nhiên, mức độ đa dạng hóa và cân bằng giữa các nhóm ngành rõ ràng mang lại lợi thế dài hạn đáng kể.

Quan sát thị trường giai đoạn 2020–2024 thông qua chỉ số Equal-weighted VN100 (EWI100), phản ánh tỷ trọng bằng nhau của các cổ phiếu trong VN100, cho thấy một bức tranh khác biệt. Trong 5 năm gần nhất, EWI100 ghi nhận mức lãi kép trung bình 24,2% mỗi năm, vượt xa VN-Index, VN30 và VN100, lần lượt đạt 5,7%, 8,9% và 9,4% mỗi năm. Mức biến động của EWI100 chỉ cao hơn VN-Index khoảng 1,1 lần.

Tính từ đầu năm đến nay, EWI100 đạt hiệu suất 23,3%, thấp hơn VN-Index, VN30 và VN100, nhưng đi kèm với mức biến động thấp hơn đôi chút. Những con số này cho thấy các danh mục tích sản đa dạng và cân bằng có xu hướng mang lại kết quả ổn định hơn trong dài hạn.

Tín hiệu chu kỳ tích sản cổ phiếu mới

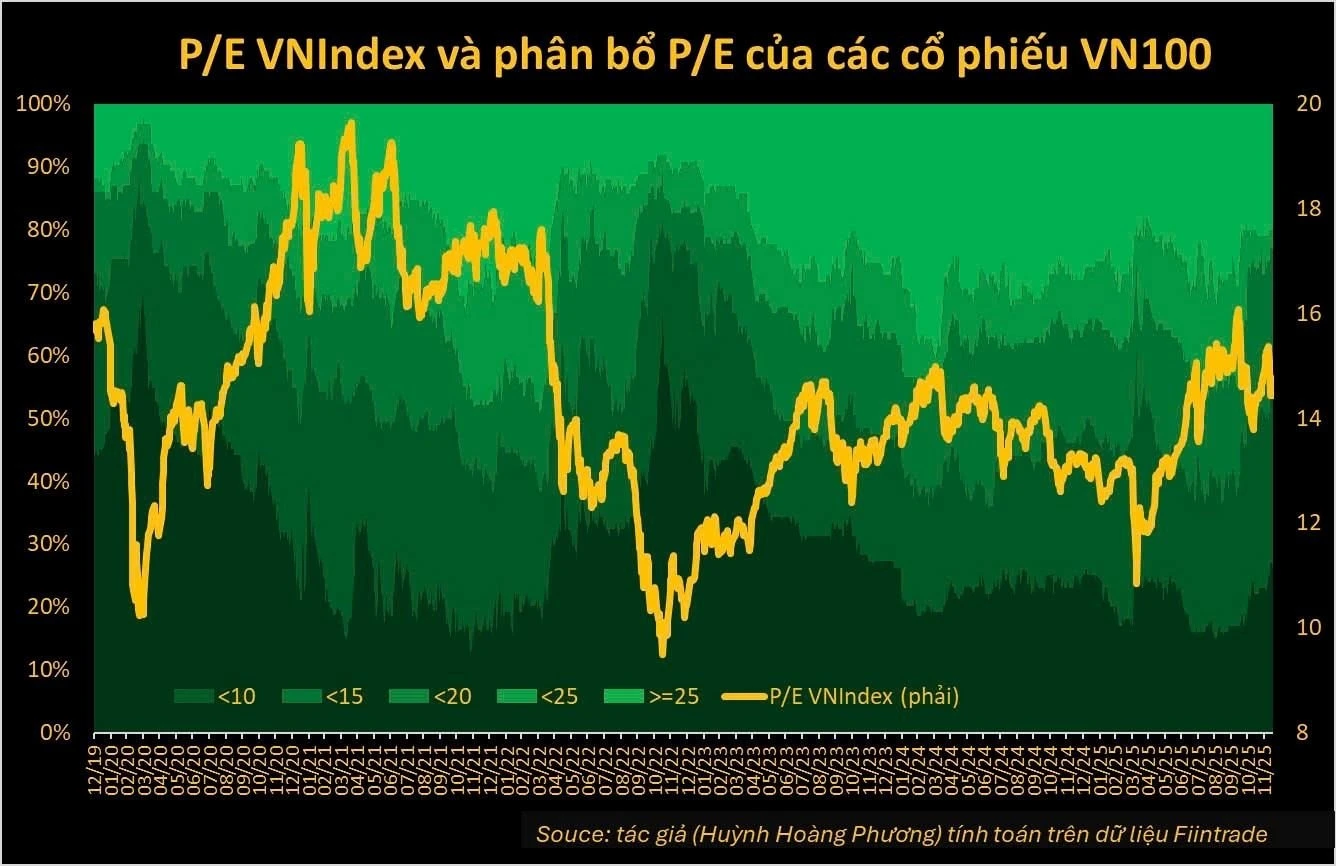

Theo ông Phương, tích sản dù là chủ động hay thông qua quỹ mở cổ phiếu, đòi hỏi cách tiếp cận định giá sâu và cân bằng hơn, thay vì chỉ nhìn vào P/E trailing của VN-Index. Việc kết hợp với dự phóng EPS giúp phản ánh tốt hơn khả năng tạo lợi nhuận trong tương lai của doanh nghiệp.

Quan sát phân bổ định giá P/E của các cổ phiếu trong VN100 theo góc nhìn equal-weighted từ năm 2020 đến nay cho thấy một số điểm đáng chú ý. Dù P/E của VN-Index hiện ở mức trung bình và chưa thể coi là rẻ, số lượng cổ phiếu có P/E dưới 10 hoặc dưới 15 lần đang tiệm cận các giai đoạn thị trường có P/E quanh 13,5 lần, vốn là những giai đoạn khá thuận lợi cho tích sản.

So với nhịp giảm sốc do thuế quan vào tháng 4/2025, số cổ phiếu có P/E dưới 10 hiện tại gần tương đương, trong khi số cổ phiếu có P/E dưới 15 thấp hơn. Nếu mặt bằng giá điều chỉnh thêm khoảng 5–10%, phân bổ định giá sẽ tương đồng giai đoạn đó.

Tuy nhiên, các dữ liệu cũng cho thấy đây chưa phải là thời kỳ “vàng” của tích sản. Số lượng cổ phiếu có P/E dưới 10 hay dưới 15 vẫn thấp hơn rõ rệt so với các giai đoạn tạo đáy trung hạn, đồng nghĩa với việc thị trường vẫn có thể chiết khấu thêm khoảng 20% nếu xuất hiện rủi ro lớn, dù xác suất hiện tại không cao.

Thời kỳ tích sản cổ phiếu tốt đang dần quay trở lại

Từ các phân tích trên, ông Huỳnh Hoàng Phương cho rằng thời kỳ tích sản cổ phiếu tốt đang dần quay trở lại, sau giai đoạn kỳ vọng lợi nhuận trung hạn không thực sự xứng đáng để tiếp tục tích lũy mạnh. Tuy nhiên, tích sản không nên gắn với việc dự đoán đáy thị trường, bởi điều này dễ khiến nhà đầu tư trượt sang tư duy giao dịch ngắn hạn.

Tích sản là một quá trình dài, nhàm chán và nhiều thử thách trong ngắn hạn, nhưng lại phát huy hiệu quả trong dài hạn. Điều này đòi hỏi nhà đầu tư phải có hiểu biết, khả năng chấp nhận rủi ro và kỷ luật quản trị cảm xúc.

Việc lựa chọn cổ phiếu để tích sản khó hơn rất nhiều so với suy nghĩ của đa số nhà đầu tư. Do đó, với phần đông, các giải pháp tích sản đa dạng và cân bằng như quỹ mở vẫn là lựa chọn phù hợp hơn.

Trong bối cảnh Việt Nam theo đuổi những mục tiêu phát triển đầy tham vọng trong 5 năm tới, câu chuyện tích sản vẫn được đánh giá là hấp dẫn, dành cho những nhà đầu tư đủ kiên trì, kỷ luật và sẵn sàng đi cùng thị trường trong những giai đoạn tưởng chừng như kém hấp dẫn nhất.

Bài liên quan

Nhà phân tích dự đoán ADA có thể đạt 2 USD và câu chuyện quan trọng hơn nằm ở những gì đang hình thành trên biểu đồ

Phân tích kĩ thuậtCardano đang dần trở lại tâm điểm chú ý. Khi năm 2026 bắt đầu, ADA đã bắt đầu tăng giá – tăng khoảng 25% kể từ đầu năm – nhưng các nhà giao dịch cho rằng câu chuyện quan trọng hơn nằm ở những gì đang hình thành trên biểu đồ, chứ không chỉ riêng giá cả.

Thử tổng kết Top 10 crypto năm 2025: Ai xanh vỏ, ai đỏ lòng?

Phân tích kĩ thuậtTừ Bitcoin đến Solana, đây là hiệu suất thực tế của 10 loại tiền điện tử hàng đầu trong năm 2025, không cường điệu, chỉ có số liệu.

Công nghệ token hóa tài sản, Stablecoin đang được chấp nhận rộng rãi tại châu Á như thế nào?

Phân tích kĩ thuậtCó thể nói, năm 2025 đánh dấu bước chuyển rõ rệt trong cách châu Á tiếp cận tài sản số...

Nhiều người nhận định thị trường tiền điện tử “chưa đủ sợ hãi” để tạo đáy

Phân tích kĩ thuậtTheo nhà sáng lập Santiment, Bitcoin có khả năng sẽ giảm xuống dưới mốc 75.000 USD…

Ray Dalio tuyên bố gây sốc: Ngân hàng trung ương sẽ không bao giờ nắm giữ nhiều Bitcoin

Phân tích kĩ thuậtNhà đầu tư huyền thoại Ray Dalio cho rằng dù Bitcoin có nguồn cung giới hạn và thường được xem như một “kho lưu trữ giá trị”, khả năng để ngân hàng trung ương nắm giữ Bitcoin với quy mô lớn là rất thấp.

Điểm mặt 2 lần “hô đáy" của ông Nguyễn Duy Hưng trong năm 2025

Phân tích kĩ thuậtNhững đánh giá, nhận định của ông Nguyễn Duy Hưng về thị trường thường được nhà đầu tư chia sẻ rộng rãi trên các diễn đàn về chứng khoán.

Bình luận (0)

Chưa có bình luận nào. Hãy là người đầu tiên bình luận!